Могут ли заблокировать карту сбербанка за переводы: Банк заблокировал карты и интернет-банк — СберБанк

Моя карта заблокирована, что делать и как ее разблокировать

Пришло сообщение: «Ваша карта заблокирована». Почему это могло произойти и что теперь делать? Прежде всего не паниковать и не суетиться: чаще всего блокировка карты — это способ обезопасить ваши деньги.

Банковская карта — это всего лишь инструмент, который дает доступ к вашему банковскому счету. Когда карту блокируют, по ней нельзя совершать переводы и платежи, а также снимать наличные. При этом деньги остаются на вашем счете.

Если вам пришло сообщение о блокировке банковской карты с просьбой срочно позвонить на какой-то неизвестный номер или перейти по ссылке, не торопитесь это делать. Такие СМС и письма по электронной почте нередко рассылают мошенники.

В случае проблем с картой звоните только на официальный номер горячей линии своего банка — он указан на обратной стороне карты и на сайте банка. Лучше сохранить этот номер в своем мобильном телефоне, чтобы он всегда был под рукой.

Лучше сохранить этот номер в своем мобильном телефоне, чтобы он всегда был под рукой.

Уточните по телефону горячей линии банка, точно ли ваша карта заблокирована, и если да, то по какой причине.

В каких случаях банк может заблокировать карту?

1. Три раза неверно ввели ПИН-код

Если трижды неверно ввести ПИН-код в банкомате или платежном терминале, карта автоматически блокируется.

Как правило, в этом случае вам придет сообщение о блокировке — СМС, push-уведомление в мобильном приложении или письмо по электронной почте. Способ, которым банк должен известить вас о случившемся, прописан в вашем договоре.

Но некоторые банки не сообщают о временных блокировках карт. Тогда вы просто столкнетесь с тем, что карта на время перестанет работать.

Как разблокировать карту?

В большинстве случаев карта разблокируется сама — либо ровно в полночь, либо через 24 часа после блокировки.

Лишь единичные банки после трех неправильных ПИН-кодов блокируют карту насовсем. В таком случае карту придется перевыпустить.

Если вы не готовы ждать следующего дня или банк по какой-то причине не разблокировал карту автоматически, позвоните на горячую линию банка. Оператор подскажет, как действовать дальше.

2. Банк заподозрил мошенничество

Банк имеет право приостановить перевод или платеж и заблокировать карту, если операция выглядит сомнительной. Сразу после этого банк попытается связаться с вами и выяснить, вы ли отправляете деньги или это делают мошенники.

Менеджеры банка либо позвонят по номеру телефона, который вы указали в договоре, либо пришлют СМС-сообщение, письмо по электронной почте или push-уведомление с просьбой перезвонить на горячую линию. Способ уведомлений указан в вашем договоре с банком.

Что делать?

Блокировка подозрительной операции и карты действует максимум двое суток. Поэтому медлить не стоит, но нервничать и торопиться тоже не нужно. Даже если кто-то действительно пытается сделать перевод с вашей карты, блокировка означает, что банк приостановил операцию и ваши деньги в безопасности.

Поэтому медлить не стоит, но нервничать и торопиться тоже не нужно. Даже если кто-то действительно пытается сделать перевод с вашей карты, блокировка означает, что банк приостановил операцию и ваши деньги в безопасности.

Если вам звонит сотрудник банка и сообщает о подозрительной операции, лучше поблагодарите его и скажите, что перезвоните через минуту. Мошенники научились подделывать официальные телефонные номера банков. Поэтому стоит набрать номер горячей линии самому. Несколько минут ничего не решают.

Когда вы будете разговаривать с представителем банка, он может задать вам дополнительные вопросы. Например, уточнить, где вы пользовались картой в последний раз и какую сумму оплачивали. Многие банки для проверки личности просят назвать кодовое слово, которое вы указывали при заключении договора.

Если вы подтвердите свою личность и свой платеж либо перевод, банк разблокирует карту и проведет операцию или попросит ее повторить.

Если окажется, что это мошенники, операцию отменят. Карту при этом заблокируют окончательно — ведь ее данные уже известны преступникам. Банк предложит вам ее перевыпустить.

Если же сотрудники банка не смогут с вами связаться в течение двух суток, то после этого срока блокировка автоматически снимется и платеж пройдет.

Какие операции могут вызвать подозрения банка?

Есть целый список признаков сомнительных операций, который составил Банк России. Многие из них связаны с нетипичным платежным поведением клиента.

Например, вы впервые расплачиваетесь картой за рубежом, а до этого пользовались ей только внутри страны. Или проводите крупный, по сравнению с другими вашими операциями, платеж. Даже необычное время суток может насторожить банк: если вы всегда делаете покупки по выходным и вдруг решили перевести деньги турфирме во вторник ночью, это может вызвать подозрения.

Банк не обязательно приостановит операцию и заблокирует карту в каждом таком случае. Но может это сделать. Порядок блокировки зависит от системы безопасности вашего банка.

Но может это сделать. Порядок блокировки зависит от системы безопасности вашего банка.

Как избежать нежелательной блокировки?

Стоит заранее предупреждать банк, если вы собираетесь делать необычные для вас платежи или переводы. Например, накануне зарубежной поездки стоит сообщить банку, какие страны вы намерены посетить даже проездом. Если хотите провести по карте крупную покупку или перевод, также можно предупредить об этом банк.

В любом случае стоит всегда быть на связи: проверять СМС-сообщения, электронные письма и push-уведомления не реже раза в день. Если при оформлении карты банк просит вас указать контрольную информацию, например кодовое слово для подтверждения личности, выберите такое, которое легко будет вспомнить в экстренной ситуации.

3. Операции по вашей карте похожи на отмывание доходов

Существует

закон, который обязывает банки противодействовать отмыванию нелегальных доходов и финансированию терроризма. Его обычно называют законом о ПОД/ФТ или 115-ФЗ.

Его обычно называют законом о ПОД/ФТ или 115-ФЗ.

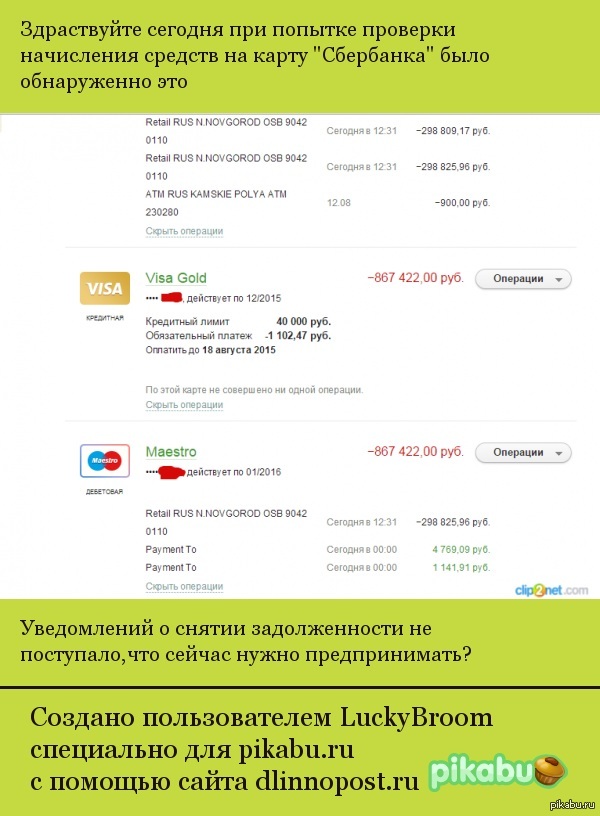

Предположим, вы возглавили родительский комитет в своем классе и начали собирать деньги на экскурсии на весь учебный год. С разных счетов вам приходят крупные суммы, а вы их обналичиваете. По критериям банка такие операции могут попасть в категорию подозрительных.

Если банк увидит признаки возможного нарушения закона о ПОД/ФТ, он откажется проводить платежи и выдавать наличные деньги. После двух отказов банк может заблокировать вашу карту, расторгнуть договор и отказаться обслуживать вас в дальнейшем.

Более того, банк будет обязан сообщить о своем отказе в Федеральную службу по финансовому мониторингу (Росфинмониторинг). Там собирают информацию от всех финансовых организаций и формируют единую базу данных о людях и компаниях, которые предположительно нарушают закон о ПОД/ФТ. Эту базу неофициально называют черным списком клиентов.

Черный список регулярно рассылают по всем банкам и финансовым организациям — и они тоже могут отказаться обслуживать человека, который числится в этой базе.

Что делать?

Для начала стоит выяснить, почему банк заблокировал карту и отказал в проведении операции. Он обязан объяснить причину.

Если банк руководствовался законом о ПОД/ФТ, то он должен уточнить, что именно вызвало его подозрения.

Можно ли разблокировать карту и реабилитировать себя?

Если вы считаете, что ничего не нарушали, объясните банку, что это за платеж. Если перевод денег не связан с отмыванием преступных доходов, банк разблокирует карту и проведет операцию или попросит ее повторить. Он передаст новую информацию о вас в Росфинмониторинг, и тот удалит вас из базы данных с отказами.

Если банк не согласится с вашими аргументами, можете обратиться в межведомственную комиссию при Банке России, которая рассматривает такие спорные случаи. На сайте регулятора можно посмотреть порядок подачи заявления, список необходимых документов и сроки рассмотрения дела. Заявление в межведомственную комиссию можно подать через интернет-приемную Банка России.

Заявление в межведомственную комиссию можно подать через интернет-приемную Банка России.

С картой все в порядке, но банк почему-то заблокировал деньги на моем счете. В чем дело?

Скорее всего, банк выполняет постановление суда или службы судебных приставов.

В некоторых случаях блокируют не карту, а определенную сумму на счете. Ваши деньги могут арестовать, например, если вы долго не оплачивали налоги, штрафы и счета за квартиру.

В этом случае налоговая, ГИБДД, домовая управляющая компания считаются вашими кредиторами. Они имеют право обратиться в суд. Если кредитор знает ваши банковские реквизиты, он попросит суд заблокировать сумму задолженности на вашем счете, пока будет рассматриваться дело. При этом суд направит вам заказное письмо с судебным актом о блокировке денег.

Суд заблокирует только ту сумму, которую вы задолжали. При этом счет и привязанная к нему карта по-прежнему будут работать: вы сможете распоряжаться оставшимися деньгами или пополнять счет.

Если суд примет решение в пользу вашего кредитора, арестованную сумму спишут со счета. Если же кредитор не сможет доказать суду права на эти деньги, арест снимут — деньги разблокируют.

Но кредитор далеко не всегда знает реквизиты вашего банковского счета. Тогда решение суда будут выполнять судебные приставы. Также они подключаются к делу, когда на вашем счете меньше денег, чем вы задолжали.

Приставы найдут все ваши счета и арестуют на них сумму, которую суд постановил перечислить вашему кредитору. В этом случае судебный пристав-исполнитель пришлет вам заказное письмо с постановлением о взыскании долга, а затем со счетов спишут деньги.

Если же денег на всех ваших счетах окажется недостаточно, чтобы погасить долг, то кредиторы смогут инициировать процедуру вашего банкротства. В этом случае банк полностью заблокирует все ваши счета и вклады.

Что делать?

Если вы не получали никаких судебных повесток и блокировка денег стала для вас неприятным сюрпризом, прежде всего обратитесь в банк. Там должны сообщить, какую сумму на вашем счете заблокировали и по какой именно причине вы не можете ей распоряжаться.

Там должны сообщить, какую сумму на вашем счете заблокировали и по какой именно причине вы не можете ей распоряжаться.

Если арест наложил суд, вы можете обратиться в него, чтобы участвовать в процессе и защищать свои права. Но для этого сначала нужно узнать в банке реквизиты судебного дела. Если суд признает убедительными доказательства вашей невиновности, он отправит в банк новый судебный акт и арест с денег снимут.

Если арест наложили судебные приставы, значит, суд уже вынес решение о взыскании задолженности в пользу кредитора. Но если вы не получали повестки и не участвовали в судебном заседании, то имеете право обратиться в суд и обжаловать это решение.

Если же вы действительно кому-то задолжали и деньги арестованы справедливо, просто дождитесь, пока их спишут в пользу кредитора.

Как снять деньги с заблокированной карты?

Если заблокирована именно карта, а не счет, вы по-прежнему можете распоряжаться своими деньгами. Есть несколько способов получить доступ к ним.

Есть несколько способов получить доступ к ним.

-

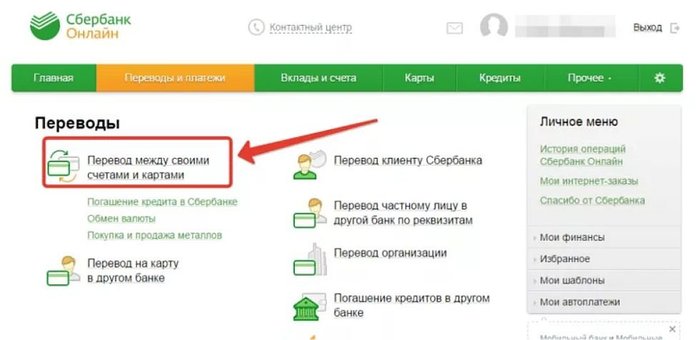

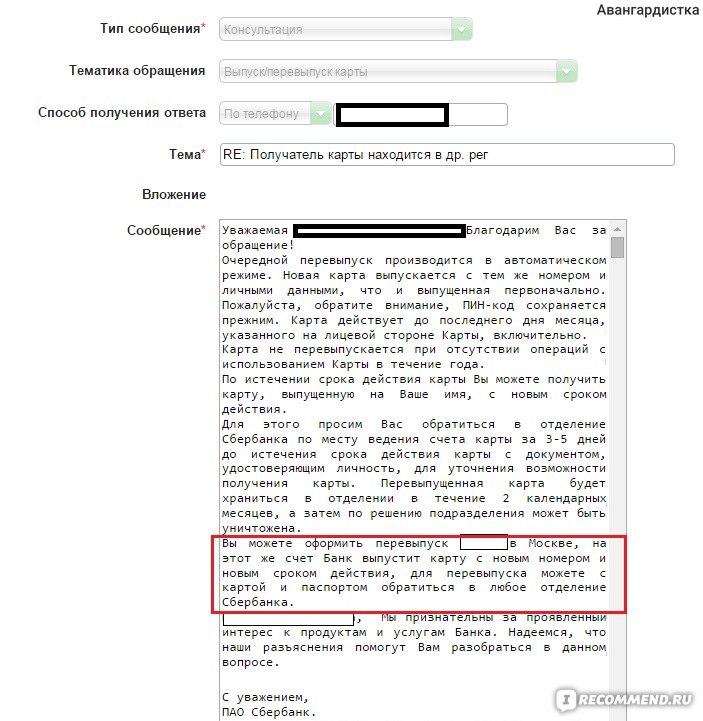

Перевыпустить карту. Выпуск новой карты обычно занимает несколько дней, но некоторые банки могут уложиться за сутки или даже изготовить карту сразу. Чаще всего услуга платная. -

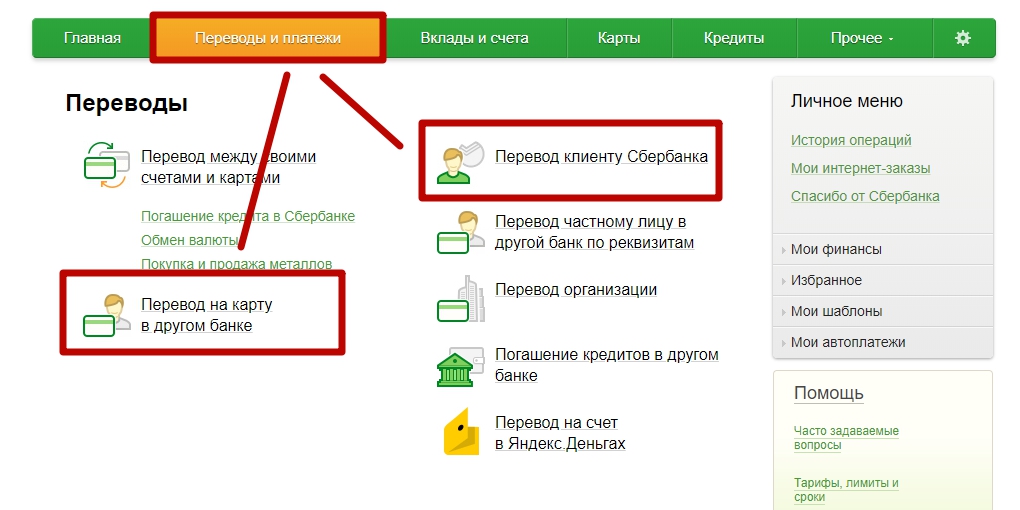

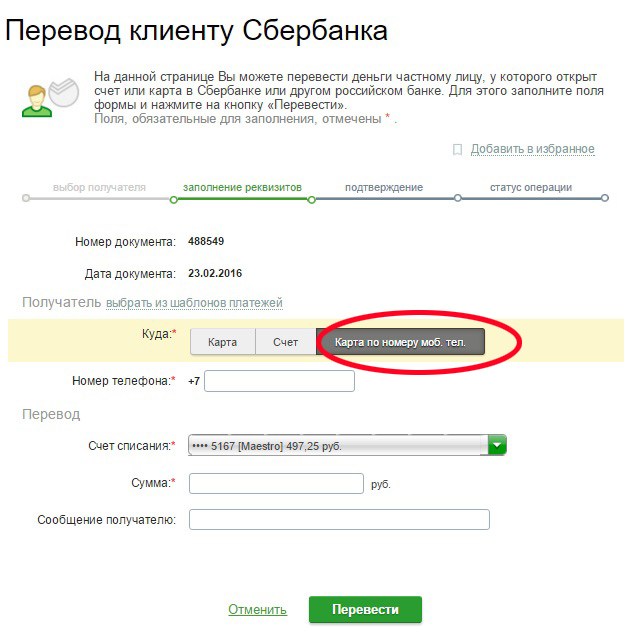

Снять наличные в банке, который выпустил карту. Вы сразу получите деньги со своего счета, но придется доехать до отделения банка и предъявить паспорт. -

Перевести деньги на другой счет, к которому привязана активная карта этого же или другого банка. Часто можно сделать это с помощью мобильного приложения или личного кабинета на сайте банка. Если такой опции нет, можно обратиться в отделение. Но учтите, что банк может взять комиссию за перевод. -

Прикрепить к счету другую карту этого же банка. Некоторые банки предлагают такую услугу, но стоит уточнить по телефону горячей линии, возможно ли это и сколько времени займет.

При получении любого сообщения о блокировке карты стоит сразу позвонить по официальному номеру банка или обратиться в отделение. Сотрудники расскажут, в чем причина блокировки и подскажут, как лучше поступить в вашей ситуации.

Сотрудники расскажут, в чем причина блокировки и подскажут, как лучше поступить в вашей ситуации.

Друг переводит мне деньги, чтобы я гасил взятый для него кредит

У моего друга плохая кредитная история: он не вовремя гасил кредиты, часто обращался в МФО, пытался выиграть на ставках. Я помог ему погасить задолженности перед банками, для этого сам взял два кредита. Никакого письменного договора у нас с ним об этом нет, все договоренности только на словах.

Друг переводит мне деньги с карты на карту, чтобы я гасил кредиты. Это переводы между физлицами. Как поступить, чтобы банк не заблокировал карты или счета? А то в интернете пишут про то, что могут заблокировать карту за такие переводы.

Иван

Банк действительно вправе заблокировать карту или счет, если возникнут сомнения, что за переводы вам приходят. Если человек сможет объяснить, что это за перевод, и представит документы, блокировку быстро снимут. Вы пишете, что переживаете по поводу возможной блокировки. Попросите друга платить за ваш кредит напрямую в банк — так можно.

Попросите друга платить за ваш кредит напрямую в банк — так можно.

Мишель Коржова

отвечает на все вопросы про кредиты

В вашей ситуации меня больше настораживает, что вы взяли кредит для другого человека без письменного договора. Если ваш друг по каким-то причинам перестанет переводить вам деньги, вам придется гасить кредит самому.

Сначала объясню про блокировки

В банке нет специальных людей, которые анализируют все операции клиента, — это делает автоматизированная система. Каждый банк закладывает в эту систему свои алгоритмы и критерии, исходя из требований ЦБ и закона. Мы не можем разобрать ее более подробно, иначе этой информацией воспользуются мошенники.

Банки не сами придумали такие правила — это требования ЦБ и Росфинмониторинга для борьбы с нарушениями закона. Кредитные организации предпочитают перестраховаться, чтобы не привлекать внимание Банка России из-за проведения сомнительных операций.

Чтобы больше узнать о блокировках, почитайте наши статьи:

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

В вашем случае я не вижу проблем с поступающими суммами. Друг переводил вам деньги уже не один раз, платежи от него поступают регулярно. Если бы банк считал эти операции подозрительными, то уже задал бы вам вопросы. Если деньги приходят на карту того же банка, где у вас кредит, банк видит, что поступающие суммы идут на погашение этого кредита.

Друг переводил вам деньги уже не один раз, платежи от него поступают регулярно. Если бы банк считал эти операции подозрительными, то уже задал бы вам вопросы. Если деньги приходят на карту того же банка, где у вас кредит, банк видит, что поступающие суммы идут на погашение этого кредита.

О вопросах от налоговой тоже можно не беспокоиться. Получаемые суммы — не ваш доход, а возврат долга, а значит, не облагаются налогом. И даже если бы друг просто перевел вам в качестве подарка какую-то сумму, налог тоже не пришлось бы платить: это же подарок.

Теперь о том, что еще можно сделать

Если вы все равно опасаетесь блокировки карты, попросите друга переводить деньги за кредит напрямую в банк. Это законно. Для банка вполне приемлемо, если платеж поступает не от вас лично, — главное, чтобы не было просрочек.

Если вы хотите, чтобы деньги сначала поступали вам на счет, попросите друга, чтобы при переводе он указывал что-то вроде фразы «платеж за мои кредиты». Так банк будет видеть, для каких целей поступает платеж. Это лишним не будет.

Это лишним не будет.

Еще я рекомендую вам составить с другом расписку или договор займа. Случается всякое: например, человек может заболеть или потерять работу. Если ваш друг перестанет переводить вам деньги, вам придется гасить взятый ради него кредит из своих средств. Банку ведь неважно, что вы брали кредит для друга. Кредит оформлен на ваше имя — банк потребует деньги у вас.

Что делать? 16.11.18

Что делать, когда занимают и не отдают?

Без письменной договоренности доказать, что друг должен вам деньги, будет гораздо сложнее. Лучше подстраховаться.

На всякий случай почитайте еще вот эти статьи:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Эксперт рассказал, когда банк заблокирует вашу карту за небольшой перевод

МОСКВА, 8 ноя – ПРАЙМ. Чрезмерная бдительность банковских сотрудников довольно часто приводит к блокировке карты. Банки могут заблокировать карту в случае сомнительной операции, подозрительной активности, ведения предпринимательской деятельности, а также из-за наличия у вас задолженности. Об этом агентству «Прайм» рассказал старший преподаватель кафедры «Банковское дело» Университета «Синергия» Антон Рогачевский.

Банки могут заблокировать карту в случае сомнительной операции, подозрительной активности, ведения предпринимательской деятельности, а также из-за наличия у вас задолженности. Об этом агентству «Прайм» рассказал старший преподаватель кафедры «Банковское дело» Университета «Синергия» Антон Рогачевский.

Какие банковские карты нужны, а от каких лучше отказаться

По его словам, при блокировании карт банки руководствуются федеральным законом «О противодействии легализации доходов, полученных преступным путём и пособничеству терроризму». Исходя из этого, к блокировке часто приводит сомнительная операция — к этим операциям может относиться даже банальный перевод с карты на карту.

Еще одной причиной может стать подозрительная активность, возникающая, если вы совершаете много различных операций в разных направлениях за короткий период, а также, когда вам с разных счетов поступает много платежей в короткий срок.

Кроме того, приостановить карту банки могут в случае ведения предпринимательской деятельности. «Если вы физическое лицо, то по закону не можете вести бизнес. Для этого нужна регистрация юридического лица или ИП, поэтому перевод с назначением платежа «покупка чего-либо», скорее всего, послужит причиной блокировки карты», — уточняет эксперт.

«Если вы физическое лицо, то по закону не можете вести бизнес. Для этого нужна регистрация юридического лица или ИП, поэтому перевод с назначением платежа «покупка чего-либо», скорее всего, послужит причиной блокировки карты», — уточняет эксперт.

Наличие задолженности, в том числе по ЖКХ, штрафам, алиментам и т.д также может стать поводом для блокировки карты.

Никто не застрахован и от ошибки системы безопасности банка: бывали случаи, когда даже пополнение счёта мобильного телефона с привязанным к ней картой приводило к блокировке.

«Чтобы разблокировать карту, особенно если ваши действия были легитимными, необходимо позвонить в банк и объяснить сотруднику происхождение средств. Не стоит забывать и о мошенниках, которые совершают звонки клиентам, говорят о блокировке карты и просят назвать реквизиты карты и CVV-код. Настоящий сотрудник банка не будет задавать эти вопросы для идентификации клиента», — подытожил специалист.

Блокировка/разблокировка карты

Финансовая безопасности наших клиентов и сохранность их средств — самое главное для нас. Поэтому при малейшем подозрении на возможность несанкционированного доступа к картам клиента выполняется их блокировка.

Поэтому при малейшем подозрении на возможность несанкционированного доступа к картам клиента выполняется их блокировка.

Ни для кого не секрет, что банковская карта может быть заблокирована как самим клиентом, так и сотрудниками банка. При этом мотивы клиента, как правило, очевидны — это потеря, кража карты, застревание в банкомате, пропажа (списание) средств или просто за ненадобностью. Банк может заблокировать по причинам:

•

Неправильно введенного пин-кода. Если вы трижды ошиблись при вводе пин-кода, карта автоматически блокируется.

•

Возникновения у службы финансового мониторинга банка подозрений относительно правомерности совершаемых по карте операций. Иногда карту блокируют при многочисленных неудачных попытках совершить онлайн-покупки в интернет-магазинах или многократных попытках снять сумму, превышающую установленный лимит.

•

Сообщения, поступившего в банк от сотрудника торгово-сервисной сети о том, что владелец карты забыл ее в магазине при оплате товаров и услуг.

В таком случае банк блокирует карту самостоятельно.

В таком случае банк блокирует карту самостоятельно.

Обратите внимание! В случае обнаружения пропажи карты или несанкционированного списания денежных средств со счета необходимо в первую очередь заблокировать данное платежное средство, а уже потом заниматься поиском и выяснением причин.

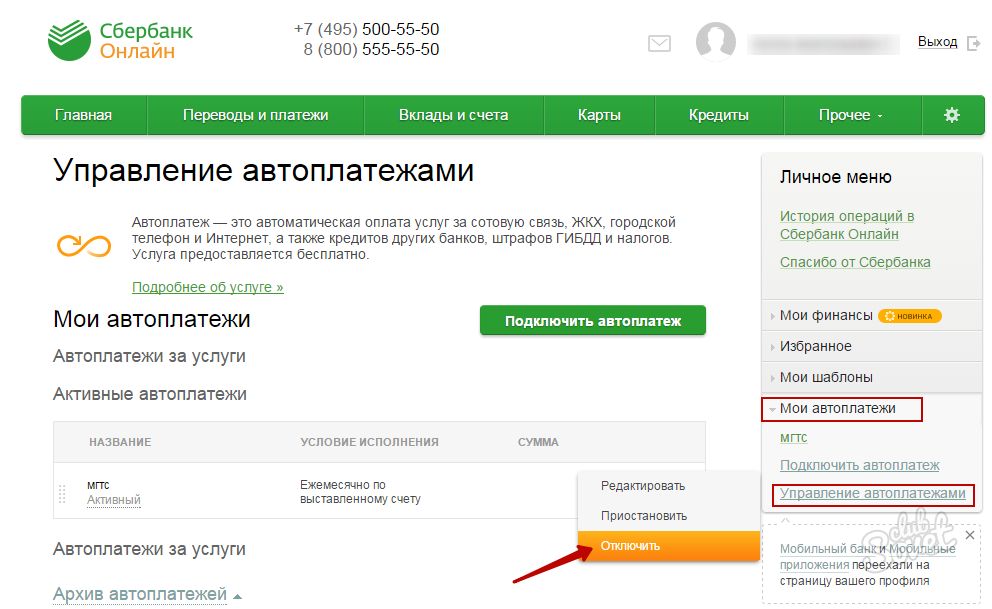

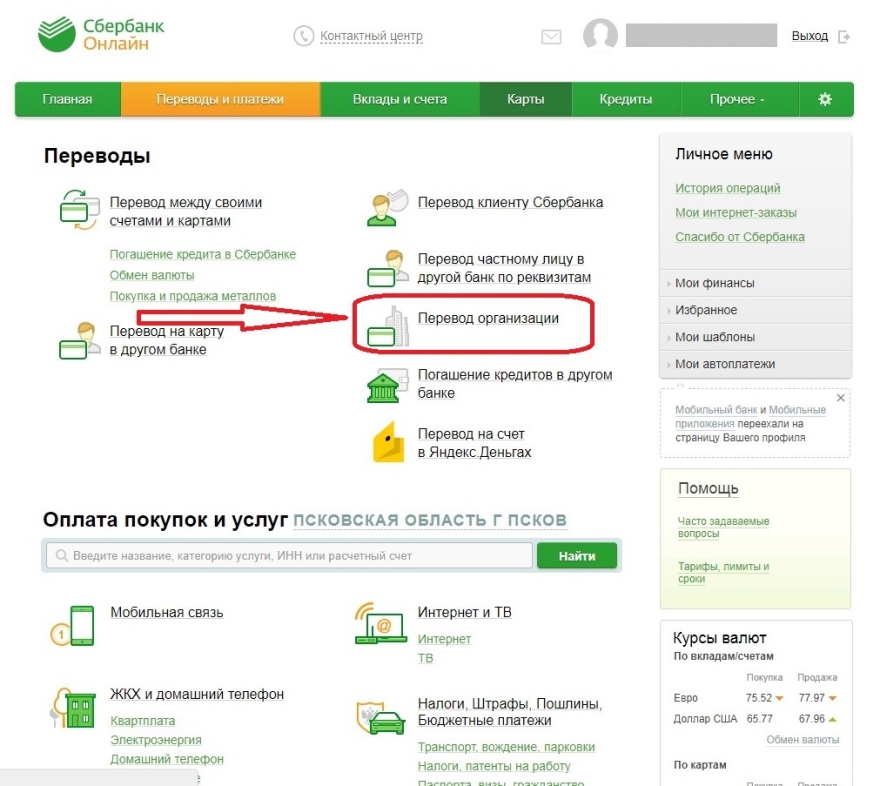

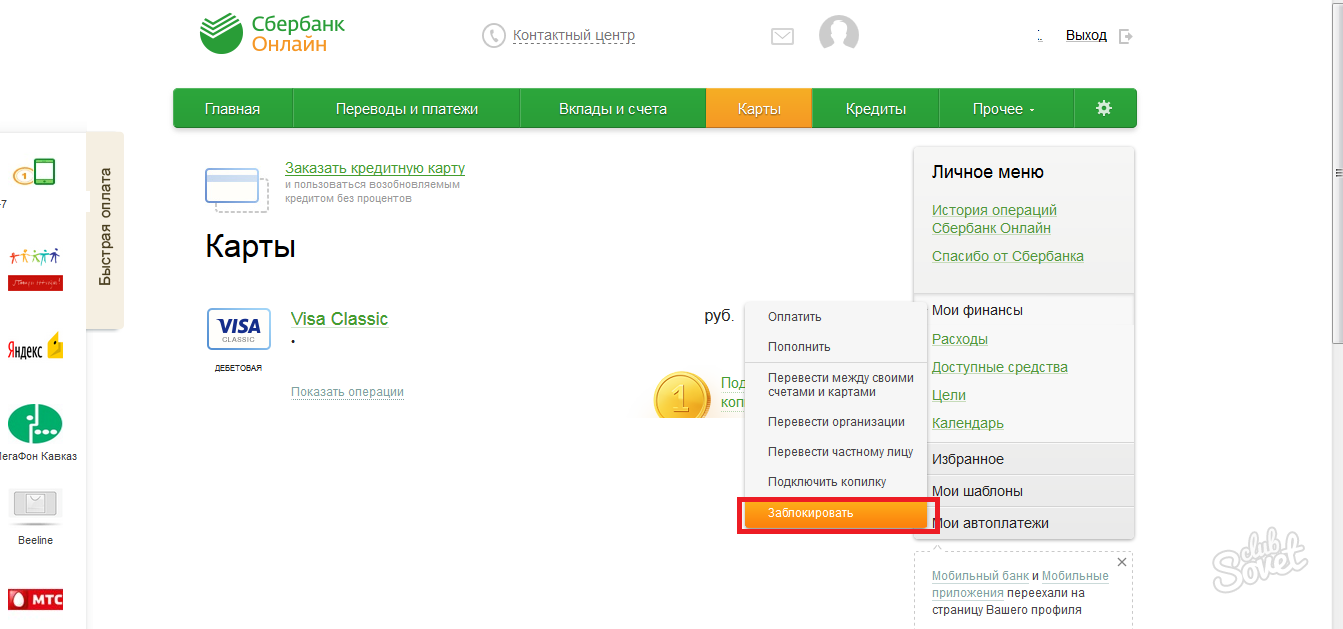

Заблокировать карту можно в интернет-банке «Альфа-Клик» со страницы «Карты», наведя курсор на поле с активной картой и нажав «Заблокировать». Также перейти к блокировке карты можно со страницы с подробной информацией о карте, либо выбрав в главном меню «Мои карты» — «Блокировать карту».

После блокировки карты вы сможете разблокировать её со страницы «Карты», наведя курсор на поле с заблокированной картой и нажав «Разблокировать». Если карта заблокирована службой финансового, то понадобится еще и подтвердить последние операции по заблокированной карте, после чего карта будет разблокирована.

ВЗГЛЯД / В каких случаях банк может заблокировать карту? :: Вопрос дня

Ассоциация банков России предлагает внести несколько поправок в законы, касающиеся денежных переводов и мошенничеств, с ними связанных. Поправки по большей части технические, но все равно важные – предлагается разрешить банкам блокировать карты клиентов, если замечена подозрительная операция. Речь идет о картах-получателях, а не отправителях. То есть банк сможет заморозить сумму перевода на карте мошенника, пока владелец карты, с которой списаны деньги, лично не подтвердит законность операции.

Поправки по большей части технические, но все равно важные – предлагается разрешить банкам блокировать карты клиентов, если замечена подозрительная операция. Речь идет о картах-получателях, а не отправителях. То есть банк сможет заморозить сумму перевода на карте мошенника, пока владелец карты, с которой списаны деньги, лично не подтвердит законность операции.

Сейчас у банка-получателя нет прав самолично блокировать сумму на карте, если она уже поступила. Дело в том, что обычно банки отслеживают «исходящие» подозрительные переводы, а не «входящие». То есть если деньги уже поступили мошеннику на карту, он спокойно успеет их снять. А если поправки примут, банк, выпустивший его карту, не даст ему сделать это.

Термин «блокировка» означает запрет на любые операции по карте. Ни снять, ни перевести деньги, ни оплатить что-либо вы по ней не сможете. И подобная практика существует очень давно. Любая карта является собственностью банка, так что и поступать с ней он может по своему усмотрению. Как и с любыми другими своими инструментами – мобильным приложением, например.

Как и с любыми другими своими инструментами – мобильным приложением, например.

Бывает два вида блокировок: по инициативе клиента и по инициативе банка. Разберем их.

По инициативе клиента

Здесь не все так просто, как кажется на первый взгляд. Помимо очевидных причин вроде изъятия банкоматом, потери или кражи карты, есть и четвертая – когда вы подозреваете, что скомпрометировали ее. Такое может произойти, если:

– карта долгое время была в доступе для посторонних;

– банкоматы, которыми вы пользовались, могли быть оборудованы скимминговыми устройствами;

– вы вводили данные карты на непроверенных сайтах.

По инициативе банка

Здесь спектр оснований для блокировки куда шире. Однако причина всегда одна: банк тем самым пытается не допустить мошенничества. В России с недавних пор действует специальный закон № 167-ФЗ, который и регламентирует, когда банки смогут заблокировать вашу карту.

Сейчас в большинстве финансовых организаций «странные» операции мониторит в основном искусственный интеллект. Плюс еще платежные системы тоже могут поучаствовать в общем процессе – они отслеживают подозрительные банкоматы и общественные места, в которых заметили мошенничества, и могут по собственной инициативе заблокировать карты, там отметившиеся.

Что же касается банков, основания для блокировки у них следующие:

– Получатель перевода находится в черном списке банка или ЦБ. Такие базы хранят в себе данные о картах или счетах, которые мошенники уже использовали. Сейчас схема такая: сначала банк фиксирует незаконную операцию. Затем собирает всю информацию о получателе денег – номер карты, счета, мобильного телефона, паспорта и СНИЛС, а также ИНН (если получатель – юрлицо) – и передает их Центробанку. ЦБ уже делится этими данными с другими банками – если они найдут у себя клиента-мошенника, его счета заблокируют.

– Если устройство, с которого перевели деньги, находится в той же базе. Речь о смартфонах, компьютерах, планшетах. Если с них уже были незаконные операции, они попадают в черный список. Какая информация о них есть у ЦБ? На удивление обширная – это IP-адреса, MAC-адреса, сведения об операционной системе, IMEI, номер SIM-карты.

Речь о смартфонах, компьютерах, планшетах. Если с них уже были незаконные операции, они попадают в черный список. Какая информация о них есть у ЦБ? На удивление обширная – это IP-адреса, MAC-адреса, сведения об операционной системе, IMEI, номер SIM-карты.

– Нетипичное для вас финансовое поведение. Это самый интересный пункт, поскольку понятие несколько эфемерно – четких критериев, что считать «нетипичным поведением», нет.

Это может быть, например, странное место перевода – когда человек только что покупал пиво в Гольяново, а через полчаса пытается снять приличную сумму в Монте-Карло. Или человек в день зарплаты внезапно на всю сумму решил купить товар в интернет-магазине, хотя раньше за ним такого расточительства не замечалось. Кроме того, сыграть свою роль может и «рваная» периодичность операций – годами клиент банка небольшими траншами переводил деньги на карты только жене или ребенку, а тут решил «кинуть» крупную сумму незнакомому человеку. В общем, подобных факторов довольно много, и думать над ними должен в первую очередь банк, а не его клиенты.

– Нетипичное устройство для перевода. Допустим, обычно вы пользуетесь мобильным банком со смартфона, скажем, Samsung или через браузер на Macbook. И еще полдня назад все было по-прежнему, вы оплатили с них услуги ЖКХ – а тут внезапно к вашему личному кабинету подключились с десятого «айфона». Это тоже повод для блокировки.

– Неверный ПИН-код. Самый, пожалуй, старый способ получить блокировку. Трижды ввели ПИН-код неправильно? Звоните в банк для разморозки. Ну или для сообщения о краже.

В подобных случаях банк должен запросить у вас подтверждение операции. Если вы не смогли ответить, он блокирует карту на два дня. Затем, правда, обязан ее разморозить, даже если вестей от вас не поступало.

Как разблокировать карту самому?

Просто позвоните в банк, подтвердите свои личные данные, и карту тут же разблокируют – если блокировка была временной. Если ее заблокировали навсегда – такое может быть, если инициатива исходила от платежных систем – то, увы, придется оформлять новую.

Вопросы и ответы | Банк УРАЛСИБ

Убедитесь, что ваш компьютер не заражён какими-либо вирусами. Установите и активизируйте антивирусные программы, старайтесь их постоянно обновлять. Только постоянное обновление антивирусных программ позволит вам своевременно обнаружить и предотвратить появление вируса.

Рекомендуется использовать программное обеспечение, которое отслеживает и борется с программным обеспечением Spyware. Spyware — вид программного обеспечения, который пытается запомнить ваши клавиатурные последовательности и передать их третьим лицам.

Настоятельно рекомендуется использование виртуальной клавиатуры при вводе пароля на всех этапах работы с Интернет-банком. Использование виртуальной клавиатуры позволит избежать компрометации пароля в случае заражения ПК программным обеспечением Spyware.

Рекомендуется использовать межсетевой экран (firewall) при входе в интернет или установить персональный межсетевой экран (firewall) на вашем компьютере. При использовании межсетевого экрана (firewall) несанкционированный вход в систему вашего компьютера через интернет будет весьма затруднен или предотвращён.

При использовании межсетевого экрана (firewall) несанкционированный вход в систему вашего компьютера через интернет будет весьма затруднен или предотвращён.

Используйте программное обеспечение (операционные системы, приложения) из проверенных и надёжных источников. Откажитесь от использования и инсталляции программного обеспечения из непроверенных источников.

В случае подключения через модем обратите, пожалуйста, внимание на набираемый номер. В случае обнаружения несовпадения номера удалите неизвестный вам номер.

Сконфигурируйте ваш обозреватель таким образом, чтобы установки настройки кэширования не допускали сохранения конфиденциальных страниц (SSL-page).

Контролируйте свою электронную почту, не открывайте сообщения от неизвестных адресатов, не передавайте свои личные данные. Никогда не открывайте подозрительные файлы, присланные вам по электронной почте. Не отвечайте на электронные письма, в которых якобы от имени банка, вас просят предоставить персональную информацию. Никогда не следуйте по ссылкам в таких письмах (даже на сайт банка), т.к. они могут вести на мошеннические сайты.

Никогда не следуйте по ссылкам в таких письмах (даже на сайт банка), т.к. они могут вести на мошеннические сайты.

Проверяйте адреса интернет-сайтов, к которым вы подключаетесь, т.к. злоумышленники могут использовать похожие названия для создания мошеннических ресурсов.

Избегайте пользоваться услугами интернет-ресурсов сомнительного содержания; зачастую они создаются специально для получения информации о банковских картах и последующего ее неправомерного использования.

Совершайте покупки только со своего компьютера, не пользуйтесь интернет-кафе и другими доступными средствами, где могут быть установлены программы-шпионы, запоминающие вводимые вами конфиденциальные данные.

Выбирайте нетривиальные пароли, которые не связаны с вашим днем рождения или другими персональными данными. Если возможно, выбирайте символьно-цифровые пароли. Не записывайте пароли и никому не сообщайте их. Если вы боитесь забыть свой пароль, придумайте понятную только вам систему его записи (например, в виде номера телефона или адреса в телефонной книжке).

Банк никогда не осуществляет рассылку электронных писем с просьбой предоставить конфиденциальную информацию, или таких, которые содержат компьютерные программы.

Если вы получили письмо от имени банка, содержание которого вызывает подозрение, либо с вами связались по телефону от имени банка, с просьбой установить некоторое программное обеспечение, просьба связаться со службой поддержки банка и уточнить ситуацию. Всегда используйте контактную информацию служб поддержки банка, указанную в официальных источниках информации, и не используйте контактную информацию, указанную в полученном письме или полученную в ходе телефонного разговора.

Любые электронные сообщения, отправленные с бесплатных почтовых служб интернета (@mail.ru, @yandex.ru, @rambler.ru, @gmail.com, @yahoo.com и т.п.), не являются почтой, отправленной банком.

Как списывают деньги с заблокированных карт

Каждый владелец банковской карты знает: если пластик украли, нужно как можно быстрее его заблокировать. Но мошенники научились красть деньги даже с заблокированных карт. Как они это делают и как обезопасить себя, расскажем далее.

Но мошенники научились красть деньги даже с заблокированных карт. Как они это делают и как обезопасить себя, расскажем далее.

Что такое блокировка карты

Блокировка – это приостановка всех операций по карте. Проще говоря, с заблокированной картой нельзя ничего сделать – положить и снять деньги, провести платёж, оплатить товар или услугу и т.д.

Блокировка бывает двух видов: по решению банка и по инициативе клиента. В первом случае речь идёт о подозрительных операциях, после которых кредитная организация вправе заблокировать карту или счёт. В этой статье мы рассматриваем второй вариант – блокировку по решению клиента. Обычно к ней прибегают, если карта украдена, потеряна или её «съел» банкомат.

Как заблокировать пластик? Чаще всего варианта три: написать заявление в офисе банка, позвонить по номеру горячей линии или заблокировать карту в мобильном приложении. В Сбербанке также можно сделать это через СМС. Нужно отправить сообщение на номер 900 с текстом БЛОКИРОВКА 1234 X, где 1234 – последние 4 цифры номера вашей карты, X – цифра, обозначающая причину блокировки:

- 0 – карта потеряна;

- 1 – карта украдена;

- 2 – карта оставлена в банкомате;

- 3 – другая причина.

Чтобы получить деньги с заблокированной карты, нужно обратиться в банк с паспортом. Разблокировать пластик можно по звонку в банк (приготовьтесь сообщить паспортные данные и кодовое слово), в офисе и в интернет-банке (в некоторых ситуациях). Иногда разблокировка невозможна (например, в случае кражи), и карту придётся перевыпускать.

Можно ли списать деньги с заблокированной карты

Расходные операции по картам проводятся в два этапа. Сначала идёт авторизация. Банк, который обслуживает торговую точку, где совершается покупка (он называется банк-эквайер), отправляет в кредитную организацию, выпустившую карту (банк-эмитент), сообщение.

Что именно запрашивает эквайер, рассказал Алексей Фёдоров, заместитель председателя правления VestaBank: «Когда вы что-то покупаете в торговой точке или через интернет, деньги обычно не сразу списываются с вашего счёта. Прежде чем операция будет подтверждена, банк, который обслуживает торговую точку, отправляет в ваш банк электронный запрос. Его суть состоит в следующем: существует ли такая карта, какой у неё статус и достаточно ли на счету средств для совершения покупки. Если банковская карта существует, она активна, то есть не заблокирована, и на счету достаточно средств, операция подтверждается. Если нет – приходит отказ с пояснением причины».

Его суть состоит в следующем: существует ли такая карта, какой у неё статус и достаточно ли на счету средств для совершения покупки. Если банковская карта существует, она активна, то есть не заблокирована, и на счету достаточно средств, операция подтверждается. Если нет – приходит отказ с пояснением причины».

Далее направляется информация о том, что клиент совершил покупку. То есть списание не происходит без одобрения эмитента.

Если карта заблокирована или средств не хватает, списания не происходит. Деньги со счёта уйти не должны. Но почему иногда происходит иначе?

Некоторые банки-эквайеры идут на риск и не присылают предварительного авторизационного сообщения. В этом случае деньги со счёта списаны быть не могут. Если такая операция произошла, банк сам её опротестует и вернёт клиенту деньги.

Также возможна ситуация, когда поступает запрос на авторизацию, но эмитент не может ответить по техническим причинам. На этот случай существует резервная логика по одобрению операций. Статус карты в такой ситуации не проверят. При списании с заблокированной карты банк также обязан вернуть деньги.

Статус карты в такой ситуации не проверят. При списании с заблокированной карты банк также обязан вернуть деньги.

Комментирует Артём Санников, технический директор CloudPayments: «Один из сценариев – операция без онлайн-авторизации, когда при покупке эмитент не получает авторизационный запрос (не проверяет номер и остаток), но потом должен эту операцию принять и обработать, потому что карта была предъявлена при покупке.

Например, используется при оплате поездки в транспорте, где нет стабильной связи.

Лимит по таким операциям обычно низкий. Ещё может быть при технических сбоях в банке в процессе обработки авторизации. Но вряд ли на столь маловероятных событиях можно построить мошенническую схему».

Что делать

Учитывая, что банки зачастую не могут объяснить причину снятия средств с заблокированной карты, можно говорить о том, что предотвратить такие операции ни клиент, ни сам банк не в силах. На данный момент технических средств для этого нет.

Карту нужно блокировать после утери или кражи в любом случае. На сегодня это самый действенный метод обеспечить сохранность средств. Если опасаетесь за деньги, обратитесь в банк, чтобы снять их или перевести на сберегательный счёт.

«Есть и хорошие новости – в большинстве случаев вы сможете вернуть все украденные у вас средства, если операция была совершена по вашей заблокированной карте. Хотя это займёт некоторое время, необходимое для опротестования операций. Правила платёжных систем говорят, что если торговая точка или банк соглашается на проведение операций без авторизации – это их риск. В случае проблем с картой они должны будут вернуть полученные средства.

Если вы заблокировали карту, обязательно удостоверьтесь, каков её статус. Для этого нужно получить подтверждение от банка о блокировке.

Также можно порекомендовать завести отдельную виртуальную карту для покупок в интернете и класть на неё ровно ту сумму, которая необходима для совершения операции. Если реквизиты этой карты будут каким-то образом скомпрометированы, с неё хотя бы не удастся списать ваши деньги. В ряде случаев это может привести к техническому овердрафту, но это будут не ваши потери, а банка. Да, в этой ситуации придётся потратить время на общение с банком и аннулирование операции, но в конечном счёте вы не потеряете свои средства», – рассказывает Алексей Фёдоров.

Если реквизиты этой карты будут каким-то образом скомпрометированы, с неё хотя бы не удастся списать ваши деньги. В ряде случаев это может привести к техническому овердрафту, но это будут не ваши потери, а банка. Да, в этой ситуации придётся потратить время на общение с банком и аннулирование операции, но в конечном счёте вы не потеряете свои средства», – рассказывает Алексей Фёдоров.

Итак, если карта заблокирована, но с неё списали деньги, сразу обращайтесь в банк. Напишите заявление и укажите, что операция прошла после блокировки пластика. Деньги должны вернуть после проверки. Банк-эмитент инициирует процедуру chargeback.

Комментирует Назиля Нурмамедова, гендиректор ООО «НЭС»: «Международными платёжными системами Visa, MasterCard и даже МИР предусмотрены правила защиты держателей карт. Совершая операции с их помощью, держатель карты должен быть уверен в безопасности и надёжности. Если при покупке товара или услуги человек сталкивается с проблемами, он может обратиться в банк-эмитент для инициирования процедуры чарджбэк. В случае с МИР – открыть диспут. Эмитент передаёт документы в банк-эквайер, и уже тот запрашивает объяснения у своего клиента-компании и принимает решение о возврате средств плательщику. Деньги возвращаются именно на ту карту, с которой списывались.

В случае с МИР – открыть диспут. Эмитент передаёт документы в банк-эквайер, и уже тот запрашивает объяснения у своего клиента-компании и принимает решение о возврате средств плательщику. Деньги возвращаются именно на ту карту, с которой списывались.

Алгоритм действий следующий. Нужно обратиться с претензией в магазин, в котором по вашей карте была совершена покупка. Нужно сообщить о том, что карта была заблокирована, и что оплата – это ошибка. Предоставить подтверждения, например скриншоты из онлайн-банка.

Если продавец не идёт навстречу и не возвращает деньги, нужно заполнить заявление о спорной операции по форме банка. К этому заявлению приложить скриншот с отправленной претензией магазину и подробное описание ситуации в произвольной форме. В ответ на обращение банк присваивает номер обращения и устанавливает срок принятия решения. Банк может запросить дополнительные документы. Их нужно будет предоставить.

Рассмотрение обращения занимает в среднем 60 дней. В некоторых случаях срок продлевается. При принятии положительного решения денежные средства просто зачисляются обратно на счёт. В случае получения отказа от эквайера банк обязан предоставить его клиенту».

При принятии положительного решения денежные средства просто зачисляются обратно на счёт. В случае получения отказа от эквайера банк обязан предоставить его клиенту».

ведущих российских банков планируют временные обходные пути: источники

МОСКВА (Рейтер) — Ведущие российские банки работают над планами, чтобы помочь друг другу сохранить хотя бы краткосрочный доступ к мировой финансовой системе в случае, если они столкнутся с новым ударом США. санкции, сообщили Reuters источники, знакомые с ситуацией.

ФОТО ФАЙЛА: Логотип Сбербанка на крыше здания в центре Москвы, Россия, 22 апреля 2016 г. REUTERS / Максим Змеев / Фото из файла

Сбербанк, ВТБ, Газпромбанк и другие изучают, как они могут предоставить друг другу доступ к U.Источники сообщили, что в долларах США или в других основных иностранных валютах с использованием так называемых корреспондентских счетов.

Банки получают доступ к финансовым услугам в различных юрисдикциях и предоставляют клиентам услуги международных платежей в различных валютах через корреспондентские банковские отношения.

Новая схема, которую банки начали разрабатывать совместно с министерством финансов и центральным банком России в прошлом году, вряд ли будет работать бесконечно долго, но может помочь избежать паники, если один или несколько крупных банков будут отрезаны от долларовых операций.

Американские законодатели в прошлом году разработали законопроект о санкциях, в котором предлагалось отключить некоторые ведущие банки России от системы доллара США, в котором упоминались Сбербанк, ВТБ, Газпромбанк, Российский сельскохозяйственный банк, Промсвязьбанк, ВЭБ и Банк Москвы.

Это не вступило в силу, и недавно было предложено другое, без упоминания каких-либо конкретных банков.

Но российские банки все еще опасаются, что могут попасть под санкции, и поэтому начали разработку плана действий в чрезвычайных ситуациях.

«У каждого важного банка есть пошаговый план того, что следует делать в той или иной ситуации.Первый месяц определяется день за днем, если не час за часом », — сказал высокопоставленный финансовый представитель.

В ЦБ и Газпромбанке от комментариев отказались. Минфин, Сбербанк, ВТБ, Промсвязьбанк, ВЭБ и Россельхозбанк не ответили на запросы о комментариях.

Две самые большие угрозы для банковского сектора в России — это отключение от системы обмена сообщениями SWIFT и потеря доступа к иностранной валюте, которую они обычно получают из банков США через корреспондентские счета.

На случай отключения от SWIFT в России уже есть собственная система, которую она модернизирует.

Что касается иностранной валюты, то есть несколько вариантов, сообщили источники, в том числе высокопоставленный государственный банкир, высокопоставленный чиновник отрасли, руководитель крупного банка и физическое лицо в иностранном банке.

ВРЕМЕННОЕ ИСПРАВЛЕНИЕ

Основной вариант основан на том, что по крайней мере один крупный российский банк избежит санкций и сможет сохранить доступ к иностранной валюте через корреспондентские счета в крупных зарубежных банках.

Другие российские банки открыли бы или обновили существующие корреспондентские счета в этом банке, чтобы менять валюту.

Из общедоступных документов видно, что ВТБ имеет корреспондентские счета в Сбербанке и ВЭБ, а Россельхозбанк имеет счета в ВЭБе, ВТБ, Газпромбанке, Сбербанке и ряде других российских банков.

ВЭБ имеет такие счета в Сбербанке и Газпромбанке.

Сбербанк, ВТБ, ВЭБ, Газпромбанк и Россельхозбанк также имеют корреспондентские счета в центральном банке.

Однако большая часть этих счетов номинирована в рублях и лишь небольшая часть — в долларах США и евро.

«Это (им) позволило бы перемещать доллары между собой, минуя корреспондентский счет», — сказал источник в иностранном банке, добавив, что для того, чтобы резервная копия работала, одному банку в цепочке потребуется Корреспондентский счет в долларах США в одном из банков США, так как по-прежнему будет необходимость производить внешние расчеты, что потребует установления моста.

Корреспондентские счета усложнят отслеживание валютных переводов между банками, что затруднит их обнаружение зарубежными властями, сказал бывший сотрудник центрального банка.

Такая договоренность будет представлять собой «временное решение», которое может длиться три или четыре месяца и выиграть у банков время для поиска альтернативы, а также успокоить клиентов.

И резкий рост валютных операций банков, которые не подвергались санкциям и имели дело с иностранным банком-корреспондентом, вероятно, вызовет подозрения.

Другие варианты включают центральный банк, предоставляющий валюту «чистому банку», который, в свою очередь, будет распределять ее среди партнеров через корреспондентские счета, сообщили источники.

В качестве альтернативы находящийся под санкциями банк мог бы использовать корреспондентские счета непосредственно в центральном банке, хотя это повысило бы риск санкций на сам центральный банк и, следовательно, маловероятно, сообщили источники.

Дополнительные репортажи Оксаны Кобзевой, Полины Никольской, Антона Зверева, Татьяны Вороновой, Андрея Остроуха и Кати Голубковой; Написано Кати Голубковой; Редакция Рэйчел Армстронг и Александр Смит

Эксклюзив: российские официальные лица ведут переговоры о передаче доли Сбербанка Центробанку — источники

Татьяна Воронова, Дарья Корсунская

МОСКВА (Рейтер) — Российские официальные лица ведут переговоры о передаче доли Центрального банка в капитале. Сбербанк SBER.MM, главный кредитор страны, передал другому государственному учреждению, по словам четырех источников, поскольку растет беспокойство по поводу роли центрального банка как собственника и надзора.

Сбербанк SBER.MM, главный кредитор страны, передал другому государственному учреждению, по словам четырех источников, поскольку растет беспокойство по поводу роли центрального банка как собственника и надзора.

ФОТО ФАЙЛА: Мужчина фотографирует логотип российского банка Сбербанк на экране во время сессии Петербургского международного экономического форума (ПМЭФ), Россия, 6 июня 2019 г. REUTERS / Максим Шеметов / Фото из файла

Центральный банк России напрямую владеет 50% плюс одна акция в капитале Сбербанка. Он также стал владельцем двух других банков, Открытие и Траст, после крупной финансовой помощи трем частным банковским группам в 2017 году.

Идея передачи контроля в Сбербанке, который держит около половины всех депозитов физических лиц в стране и пользуется преимуществами низкой стоимости фондирования, не нова.

Но источники говорят, что эта идея получила новую жизнь после того, как в конце 2013 года центральный банк взял на себя объединенные обязанности по надзору за финансовыми рынками.

«Эта идея оформилась — (центральный банк) является одновременно мега-надзорным органом и акционером ( в Сбербанке) одновременно », — сказал один из четырех источников, узнавший о переговорах от руководства Сбербанка.

Два других высокопоставленных банковских источника и высокопоставленный государственный чиновник подтвердили предварительные обсуждения идеи передачи доли центрального банка в Сбербанке.

Пока нет ясности в отношении того, как, если вообще, может быть перемещена доля и в какую государственную организацию, поскольку решение еще не принято, сообщили источники.

Сергей Швецов, первый заместитель председателя центрального банка, заявил журналистам во вторник, что действующий закон запрещает продажу или передачу доли центрального банка в Сбербанке, но отказался от дальнейших комментариев относительно того, как эта ситуация может развиваться.

Центральный банк и министерство финансов также расходятся во мнениях относительно того, как следует перераспределять дивиденды между бюджетом и самим центральным банком. Дивиденды Сбербанка вносят значительный вклад в общую прибыль центрального банка.

Дивиденды Сбербанка вносят значительный вклад в общую прибыль центрального банка.

Сбербанк выплатил 361,4 млрд рублей (5,8 млрд долларов) дивидендов в этом году. ВТБ ВТБР.ММ, второй по величине банк России, контролируется государством через Федеральное агентство по управлению имуществом, поэтому его дивиденды идут напрямую в бюджет.

Олег Осипов, пресс-секретарь премьер-министра Дмитрия Медведева, сообщил Reuters, что в правительстве обсуждаются различные вопросы и что пока нет конкретного решения о возможной смене собственника Сбербанка.

Сбербанк отказался от комментариев, заявив, что не комментирует «рыночные слухи или предложения». Министерство финансов и центральный банк не ответили на запросы Reuters о комментариях.

Центробанк планирует продать свои пакеты акций в Открытии и Трасте где-то в следующем десятилетии, как только оба будут полностью восстановлены после финансовой помощи.

Репортаж Татьяны Вороновой и Дарьи Корсунской; Дополнительный репортаж Елены Фабричной; Написано Кати Голубковой; Редакция Эндрю Осборна и Яна Харви

Как отправить деньги в Россию: WU, PayPal или TransferWise?

В этой статье я расскажу о своем опыте отправки денег в Россию разными способами: банковским переводом, Western Union, PayPal и TransferWise. Вы увидите, насколько заметна разница в цене между тем или иным методом.

Вы увидите, насколько заметна разница в цене между тем или иным методом.

Обновлено 17 мая 2020 г.

Я собираюсь поговорить о …

0. Различные способы отправки денег в Россию

Несколько раз мне приходилось отправлять небольшие суммы денег на адрес родственники в Россию или Грузию. Отправлять деньги за границу всегда означает платить комиссию, а если вы отправляете это в страны бывшего СССР (Россия, Украина, Грузия, Армения, Азербайджан и т. Д.)) эти комиссии еще выше.

Давайте проанализируем, сколько сегодня стоит отправить 1000 долларов в Россию (результаты будут такими же, если вы отправляете евро, фунты, австралийские доллары, канадские доллары или индийские рупии) с получателем, получающим деньги в рублях, сравнив 3 метода:

Я использовал эти три метода для отправки денег в Россию. Для сравнительных целей все расчеты были произведены 17 мая 2020 года.

Первое, что я должен сказать, это то, что для небольших сумм банковский перевод — худший метод, так как комиссии, взимаемые банками ( как от банка-эмитента, так и от банка-получателя в России) обычно очень высоки. По этой причине я много лет перестал использовать банковские переводы для отправки денег в Россию, так как они очень дороги.

По этой причине я много лет перестал использовать банковские переводы для отправки денег в Россию, так как они очень дороги.

1. Традиционные методы: WesternUnion или MoneyGram

WesterUnion или MoneyGram — специализированные компании по отправке денег за границу. У них есть разветвленная сеть офисов, которую я использовал в разных случаях, хотя теперь они предлагают услугу денежных переводов через свой сайт в Интернете.

Что ж, отправка 1000 долларов США через Western Union имеет высокую комиссию, если вы отправляете их банковским переводом (25 долларов США), дебетовой или кредитной картой (25 долларов США), но при этом применяется хороший обменный курс.Это означает, что если вы отправите 1000 долларов в Россию сегодня, с вас будет взиматься обменный курс 71,9160 рублей за доллар, так что получатель в России получит 71 916,00 рублей.

2. Сервисы онлайн-платежей: PayPal, WebMoney и Яндекс Деньги

PayPal — это уже известный практически всем способ оплаты, который позволяет совершать покупки на многих веб-сайтах, а также переводить деньги между пользователями по электронной почте. Другие аналогичные методы, реализованные в России, — это WebMoney и Яндекс Деньги.

Другие аналогичные методы, реализованные в России, — это WebMoney и Яндекс Деньги.

PayPal, вопреки мнению многих, не является экономическим методом отправки денег в Россию (или в страны, где это подразумевает изменение валюты), в основном по двум причинам:

- Во-первых, , когда дело касается для международных переводов личных денег в Россию комиссия не является бесплатной, так как PayPal взимает комиссию в размере 2,15 доллара США, если она отправляется с банковского счета, и 4%, если она отправляется с кредитной карты, дебетовой или кредитной. В случае коммерческих сделок комиссии еще выше.Вы можете проверить комиссию по этой ссылке.

- Во-вторых, при отправке долларов получателю в России Paypal применяет довольно невыгодный курс обмена. Сегодня он действует по курсу 70,0678 рубля за доллар.

Таким образом, если вы отправите 1000 долларов США родственнику или другу из России, комиссия составит 2,15 доллара США (40 долларов США, если вы используете банковскую карту), но ваш друг или член семьи из России получит на свой счет Paypal в общей сложности 70 067,81 рубля. .Кроме того, имейте в виду, что если получатель захочет перевести эти деньги на свой счет в российском банке, ему придется подождать пару дней, чтобы получить деньги.

.Кроме того, имейте в виду, что если получатель захочет перевести эти деньги на свой счет в российском банке, ему придется подождать пару дней, чтобы получить деньги.

3. Услуги по переводу денег P2P: TransferWise

Недавно появилось несколько финансовых онлайн-сервисов peer to peer (P2P), предлагающих денежные переводы с низкими комиссиями и использующих текущий обменный курс. Самый популярный из всех — TransferWise (от создателей Skype).

Это метод, которым я сейчас пользуюсь для отправки денег в Россию, потому что он для меня дешевле и проще.

Например, при отправке 1000 долларов в Россию сегодня комиссия составляет 1,6% (16,01 доллара США), но преимущество TransferWise заключается в том, что он применяет обменный курс, близкий к реальному обменному курсу (73,4870 рубля за доллар). В результате получатель в России получает 72 310,47 рублей (без учета уже примененной комиссии, в отличие от предыдущих методов, где комиссия оплачивается отдельно). Кроме того, обратите внимание, что TransferWise позволяет производить оплату картой без дополнительных затрат:

Кроме того, обратите внимание, что TransferWise позволяет производить оплату картой без дополнительных затрат:

4.Итого

Western Union:

- Вы отправляете 1000 долларов, а получатель в России получает 71 916,00 рублей.

- Кроме того, вы должны заплатить комиссию в размере 25 долларов.

PayPal:

- Вы отправляете 1000 долларов, и получатель в России получает 70 067,81 рубля.

- Кроме того, вы должны заплатить комиссию , которая варьируется от 2,15 до 40 долларов.

TransferWise:

- Вы отправляете 1000 долларов США, а получатель в России получает 72 310.47 рублей рублей (при комиссии в размере 16,01 доллара уже учтено этой суммы в рублях, в отличие от предыдущих методов, где комиссия оплачивается отдельно).

Все расчеты были произведены 17 мая 2020 г. Как видите, разница в цене между этими разными методами очень велика.

Отправляли ли вы деньги в Россию или страны бывшего СССР? Вы можете рассказать мне о своем опыте ниже.

Деньги в России: банки, банкоматы, карты и обмен валюты

После десятилетий закрытия для многих иностранных посетителей, туристическая индустрия России в последнее время расцвела.Фактически, Россия входит в десятку самых посещаемых стран мира. С 23 объектами всемирного наследия ЮНЕСКО, уникальным культурным наследием и такими достопримечательностями, как знаменитая Транссибирская магистраль, число посетителей, вероятно, будет расти в ближайшие годы.

Возможно, вы не знакомы с валютной или банковской системой в России, но если вы планируете поездку туда, вам нужно быстро освоиться.

В этом кратком руководстве рассматриваются основы российских денег, систем обмена валют и банков.

Валюта в России

Официальной валютой в России является рубль, и, что интересно, это была первая десятичная валюта в мире еще в 1704 году.

Характеристика российского рубля

| Условные обозначения рубля | руб., ₽, |

| руб. Имена | Может быть записано как «рубль», «рубль», «копейка» или «копейка», поскольку в России используется кириллица и, следовательно, для одних и тех же слов используется несколько транслитераций. |

| 1 | 1 рубль делится на 100 копеек |

| руб монеты | Часто используемые монеты включают в себя монеты номиналом 10 и 50 копеек (изредка встречаются 1 и 5 копеек) в дополнение к монетам 1, 2, 5, 10, а иногда и 25 копеек. |

| руб. Банкноты | Банкноты выпущены номиналом 5, 10, 50, 100, 500, 1000 и 5000 рублей. Купюры меньшего размера используются нечасто, люди обычно предпочитают монеты того же размера. |

class = «таблица с рамкой таблицы»>

Объявление цен в валюте, отличной от рубля, является незаконным, хотя уличные торговцы часто с радостью принимают оплату в долларах США или евро. Однако это, вероятно, не самая лучшая идея, поскольку вы обнаружите, что используемые обменные курсы довольно низкие. Кроме того, в таких обстоятельствах поставщики редко предлагают изменения. Гораздо лучше делать покупки в традиционных магазинах и иметь при себе местную валюту для оплаты.

Однако это, вероятно, не самая лучшая идея, поскольку вы обнаружите, что используемые обменные курсы довольно низкие. Кроме того, в таких обстоятельствах поставщики редко предлагают изменения. Гораздо лучше делать покупки в традиционных магазинах и иметь при себе местную валюту для оплаты.

Обмен валюты в России

Обязательно обменяйте наличные перед отъездом из дома

Вы можете купить рубли в большинстве крупных банков и пунктов обмена валюты в Европе и Северной Америке, хотя, возможно, вам потребуется сделать предварительный заказ.В зависимости от стабильности рынка ставки могут быть лучше, если вы покупаете наличные дома, а не оставляете их до прибытия в Россию. Тем не менее, стоит заранее провести небольшое исследование, чтобы убедиться, что вы можете получить лучшие предложения.

Избегайте обмена валюты в отелях и аэропортах

Если вам понадобится валюта по прибытии, вы можете поменять небольшую сумму в аэропорту — хотя предлагаемые цены вряд ли будут лучшими в городе. Поскольку обменные пункты платят надбавку за работу в аэропортах, вы можете ожидать, что они передадут эту надбавку вам как клиенту.То же самое и с обменными пунктами в отелях.

Поскольку обменные пункты платят надбавку за работу в аэропортах, вы можете ожидать, что они передадут эту надбавку вам как клиенту.То же самое и с обменными пунктами в отелях.

Не верьте предложениям с нулевой комиссией

Хотя пункты обмена валюты в аэропортах и отелях часто являются худшими из всех, вам следует остерегаться скрытых комиссий, где бы вы ни находились.

Даже если биржа требует «нулевой комиссии», она просто добавляет свою прибыль к низкому обменному курсу, который они вам предлагают. Прежде чем совершить сделку, убедитесь, что вы понимаете, что получаете.

Хорошей альтернативой может быть использование банкомата для снятия ваших рублей напрямую по разумной цене.

Изучите среднерыночный курс

Перед тем, как выбрать услугу обмена валюты, убедитесь, что вы понимаете среднерыночный курс валюты, которую хотите обменять.

Среднерыночный курс является единственным реальным обменным курсом, и его следует использовать в качестве ориентира для сравнения предлагаемых вам курсов. Узнайте среднерыночный курс с помощью онлайн-конвертера валют, прежде чем решить, какую услугу использовать.

Узнайте среднерыночный курс с помощью онлайн-конвертера валют, прежде чем решить, какую услугу использовать.

Принесите чистые, неповрежденные банкноты (желательно в долларах США / евро) для обмена

Если вы планируете обменять наличные в России, то возьмите U.Обменные доллары или евро. Убедитесь, что банкноты чистые и четкие, и обменивайте их только в законном обменном пункте. Хотя уличные торговцы могут спросить вас, хотите ли вы обменять деньги, это технически незаконно и почти наверняка очень невыгодно.

По дорожным чекам в России

Дорожные чеки

не рекомендуются для посетителей, направляющихся в Россию. Их нельзя использовать для прямой оплаты товаров, а за их обмен в банке взимается высокая комиссия.Добавьте к этому неудобства — только крупные отделения банков могут обменивать ваши чеки на наличные — и они действительно не стоят того.

Если у вас уже есть чеки и у вас нет выбора, Сбербанк — государственный банк России — обменяет их на вас за определенную плату.

Вместо этого рассмотрите возможность использования кредитной или дебетовой карты.

Использование кредитных и дебетовых карт в России

Многие малые российские предприятия не принимают карты

Хотя более крупные предприятия в России, особенно в туристических регионах, принимают кредитные и дебетовые карты, вы найдете множество исключений.Не все предприятия принимают карты, поэтому иметь при себе наличные — хорошая идея. Если вам срочно нужны наличные, воспользуйтесь одним из указателей банкоматов в следующем разделе, чтобы найти ближайший банкомат и сразу снять наличные.

Сообщите своему банку, что вы едете в Россию

Если вы собираетесь использовать карты за границей, сообщите в банк, что собираетесь путешествовать. Хотя политики отдельных банков различаются, нередко покупки в России рассматриваются программным обеспечением вашего банка по борьбе с мошенничеством как «подозрительные».В этом случае вы можете обнаружить, что ваша карта ограничена или заблокирована полностью. Намного лучше сообщить им заранее, что вы будете путешествовать по региону.

Намного лучше сообщить им заранее, что вы будете путешествовать по региону.

Остерегайтесь предложений банкоматов для списания средств в вашей домашней валюте

Если вы используете кредитную или дебетовую карту за границей, вас могут спросить, хотите ли вы, чтобы оплата производилась в вашей домашней валюте — это называется динамической конвертацией валюты (DCC).

DCC указан как «услуга», предлагая клиентам возможность видеть стоимость транзакций в их национальной валюте.К сожалению, путешественникам это не приносит особой пользы. Принятие этой опции позволяет иностранному банкомату, а не вашему домашнему банку, выбрать для вас обменный курс (почти всегда очень плохой), а также может потребовать дополнительных комиссий. Вместо этого выберите оплату в местной валюте (рублях) в иностранном банкомате.

банкоматов в России

В России есть хорошие сети банкоматов в банках и рядом с ними, а также в торговых центрах и туристических зонах. Воспользуйтесь одним из перечисленных ниже инструментов локатора, чтобы найти ближайший к вам банкомат:

Локатор банкоматов Visa

Локатор банкоматов MasterCard

Локатор банкоматов Amex

При выводе денег за границу с вас будет взиматься комиссия как в вашем домашнем банке, так и, зачастую, в операторе банкомата. Тем не менее, это может быть экономичным вариантом, потому что обменный курс, применяемый вашими домашними банками, обычно является одним из наиболее справедливых.

Тем не менее, это может быть экономичным вариантом, потому что обменный курс, применяемый вашими домашними банками, обычно является одним из наиболее справедливых.

Проверьте комиссию, которую взимает ваш домашний банк, перед отъездом. Многие банкоматы в России имеют относительно низкие лимиты на снятие средств, что может означать, что вам придется снимать несколько раз одновременно. Если ваш банк взимает плату за снятие средств, эта сумма может быстро увеличиться.

Выберите, чтобы оплата всегда производилась в местной валюте (рублях)

Остерегайтесь DCC (в предыдущем разделе).Это такая же плохая идея при снятии наличных, как и при оплате товаров и услуг с помощью карты. Если вы выберете оплату в местной валюте, вам не будет предоставлен обменный курс домашнего банка, а будет установлен иностранный банкомат. Вместо этого всегда выбирайте оплату в местной валюте.

Банки в России

Крупнейшие банки в России — это местные операторы, которые впоследствии распространились по Европе. Однако некоторые западноевропейские банки также работают в России с филиалами в крупных городах.

Однако некоторые западноевропейские банки также работают в России с филиалами в крупных городах.

Сбербанк, который фактически является государственным банком России, с большим отрывом является крупнейшим розничным банком. Сбербанк работает по всей России, но также и в восточноевропейском регионе под своим именем и именем дочерних компаний. Фактически у Сбербанка 11 миллионов клиентов за пределами России.

Поскольку в регионе работает множество банков, определенно стоит проверить, есть ли у вашего домашнего банка партнерские отношения с местным российским банком. Если они это сделают, вы сможете снимать наличные в некоторых банкоматах по более низкой цене.

Пять крупнейших розничных банков в России

Международные банки, работающие в России

В качестве альтернативы, для простого доступа к деньгам за границей — и еще более выгодной сделки — используйте TransferWise.

Если у вас есть банковский счет в России или вы знаете кого-то, у кого он есть, вы можете переводить деньги между странами, используя реальный среднерыночный обменный курс. Это удобный способ получить наличные без скрытых комиссий.

Это удобный способ получить наличные без скрытых комиссий.

Как заблокировать банковскую карту Сбербанка

Использовать банковские карты очень удобно, но если карта потеряна, можно потерять и деньги.Неважно, украли ли вашу карту у вас, у вас самих, из-за отвлечения внимания, где-то вы потеряли или «проглотили» банкомат — вся ответственность за судьбу ваших денег лежит на вас. По крайней мере, пока вы не заблокируете карту в любым из доступных способов. К счастью, у клиентов Сбербанка России их несколько.

Вам понадобится

- — телефон;

- — мобильный телефон, зарегистрированный в системе «Мобильный банк»;

- — ID пользователя и пароль для входа в Сбербанк-ОнЛ @ йн;

- — компьютер или коммуникатор;

- — Интернет-соединение.

Инструкция

одна

Позвоните в Службу поддержки держателей международных карт по телефону: 8 (495) 500 00 05; 8 (495) 788 92 72; 8 800 200 3 747 (номер доступен не во всех регионах России). Для работы с системой переведите телефонный аппарат в режим тонального набора. Если ваш телефон не поддерживает этот режим, дождитесь ответа бесплатного оператора.

Для работы с системой переведите телефонный аппарат в режим тонального набора. Если ваш телефон не поддерживает этот режим, дождитесь ответа бесплатного оператора.

2

Будьте готовы при общении с оператором назвать кодовое слово, которое вы установили при получении карты.Для работы с автоматической справочной системой вам понадобится цифровая кодовая последовательность, которая рассчитывается по кодовому слову. Если вы забыли кодовое слово, обратитесь с соответствующей заявкой в отделение Сбербанка , в котором вы получили карту .

3

Обращаем ваше внимание, что позвонив в Help Desk, вы можете не только заявить о пропаже карты, но и проверить баланс своего счета, уточнить последние 10 операций со счетом, а также получить консультацию по дальнейшим действиям.Если набрать эти номера не удалось, позвоните по следующим дополнительным номерам: 8 (495) 544 45 45; 8 (495) 788 92 77. На эти номера принимаются только сообщения об утере карты, помощь и советы не предоставляются.

четыре

Обратитесь в отделение банка в течение трех дней с письменным заявлением о блокировке карты. Если у вас нет возможности лично посетить банк, отправьте заявку по факсу на номер 8 (495) 747 3 888 или по электронной почте на указанный адрес. Обязательно укажите ФИО, номер карты, Сбербанк отделения, в котором вы ее получили, а также свой контактный телефон.

пять

Заблокируйте карту через Мобильный банк. Для этого отправьте SMS-сообщение, состоящее из слова «Блокировка» (Blokirovka, Block), последних 4 цифр номера карты и кода блокировки на номер 900 с зарегистрированного в системе телефона: 0 — карта утеряна; 1 — карта украдена; 2 — карта осталась в банкомате; 3 — другое. Символы в SMS можно разделять пробелом, дефисом, точкой и сеткой. Например, если карта с последними цифрами номера 0645 осталась в банкомате, SMS могло бы выглядеть так: Блок № 0645 № 2.

6

Дождитесь ответного SMS-сообщения от системы, в котором будет код подтверждения блокировки карты. Этот код необходимо отправить на номер 900 в течение 5 минут. Только тогда ваша карта будет заблокирована. Если придет сообщение об ошибке, отправьте SMS еще раз. Если повторная отправка не помогла, позвоните по номерам, указанным выше.

Этот код необходимо отправить на номер 900 в течение 5 минут. Только тогда ваша карта будет заблокирована. Если придет сообщение об ошибке, отправьте SMS еще раз. Если повторная отправка не помогла, позвоните по номерам, указанным выше.

7

Воспользуйтесь услугой «Сбербанк-ОнЛ @ йн», чтобы заблокировать карту (если вы помните свой логин и пароль). Авторизуйтесь, выберите нужную карту и нажмите соответствующую кнопку или ссылку.

примечание

Не пытайтесь использовать заблокированную карту! Если вы заявили о пропаже карты, а затем нашли ее, передайте ее в отделение банка и подождите, пока на ваш счет будет выпущена новая карта. Карты, заблокированные через Мобильный банк с использованием кодов «2» и «3», могут быть повторно активированы по письменному заявлению владельца, но только при условии, что никто не пытался ими воспользоваться.

Полезный совет

Если вы потеряли карту, находясь за границей, существует возможность экстренного списания со счета. Запросы можно получить в справочной службе, связавшись с ними по телефону, факсу или электронной почте. Эта функция отсутствует у владельцев карт Maestro и Visa Electron.

Запросы можно получить в справочной службе, связавшись с ними по телефону, факсу или электронной почте. Эта функция отсутствует у владельцев карт Maestro и Visa Electron.

- Сбербанк. Служба помощи держателям карт

- Сбербанк. Часто задаваемые вопросы

- как заблокировать кредитную карту Сбербанк

Украинская дочка Сбербанка блокирует операции с личными кредитными картами — Business & Economy

КИЕВ, 16 марта. / ТАСС /. Украинская «дочка» Сбербанка временно заблокировала расходные операции по кредитным картам для физических лиц, сообщается в пресс-релизе Сбербанка.

«Сообщаем Вам о временной блокировке расходных операций по кредитным картам для физических лиц. Погашение задолженности производится в стандартном режиме», — сказано в сообщении.

15 марта украинский филиал Сбербанка ввел ограничения на снятие наличных для юридических лиц, а также расширил ранее установленные лимиты на банковские операции для физических лиц. Кроме того, с 16 марта снятие банковских металлов и наличных денег, как в национальной, так и в иностранной валюте, было ограничено до 30 000 гривен (1112 долларов США) для физических лиц.При этом для безналичных операций с текущими счетами установлен лимит 30 000 гривен (1112 долларов США).

Кроме того, с 16 марта снятие банковских металлов и наличных денег, как в национальной, так и в иностранной валюте, было ограничено до 30 000 гривен (1112 долларов США) для физических лиц.При этом для безналичных операций с текущими счетами установлен лимит 30 000 гривен (1112 долларов США).

Ограничения касаются и операций с банковскими картами — объем безналичных расчетов не может превышать 30 000 гривен (1112 долларов США) в день. В случае снятия наличных лимит составляет 20 000 гривен (741 доллар США), лимит денежных переводов с карты на карту не может превышать 30 000 гривен (1112 долларов США).

Ранее в четверг президент Украины Петр Порошенко ввел санкции против пяти банков с российским государственным капиталом, работающих на украинском рынке.Санкции были введены после принятого накануне решения Совета национальной безопасности и обороны Украины. Ограничения вводятся сроком на год в отношении Сбербанка, ВС Банк, Проминвестбанк, ВТБ Банк и БМ Банк.

Санкции включают запрет на вывод средств за пределы Украины, а также выплату дивидендов, процентов, возврат межбанковских депозитов и кредитов, средств с корсчетов субординированного долга. Запрет также касается распределения прибыли и капитала этих пяти банков.

Запрет также касается распределения прибыли и капитала этих пяти банков.

При этом ограничения, по мнению Нацбанка Украины, не запрещают расчеты между резидентами Украины и их контрагентами, имеющими счета в материнских структурах.

Ранее глава Совета Александр Турчинов сообщил, что Совет национальной безопасности и обороны Украины поручил Нацбанку и Службе безопасности страны в течение дня внести предложения о введении санкций в отношении банков с государственной долей Российской Федерации.

С 13 марта украинские националисты блокировали деятельность центрального офиса Сбербанка в Киеве, ставили палатки перед зданием, разводили костры. В то же время российские банки в Украине испытывают давление со стороны властей. 7 марта Национальный банк Украины объявил, что готов инициировать санкции против дочерней компании Сбербанка в Украине, если подтвердится информация о том, что банк обслуживает в России клиентов с паспортами Донецкой и Луганской Народных Республик.

Украинское подразделение ПАО «Сбербанк» было основано в 2001 году, единственным владельцем являлся Сбербанк. По данным Национального банка Украины, на 1 июля 2016 года Сбербанк занимал 7-е место (47,845 млрд грн — 805,15 млн долларов США) среди 108 банков страны по размеру активов.

Порошенко поддерживает санкции

Президент Украины Петр Порошенко одобрил санкции в отношении украинских филиалов пяти российских банков, сообщила его пресс-служба в четверг.

Годовые санкции введены в отношении Сбербанка, ВС Банк, Проминвестбанк, ВТБ Банк и БМ Банк.

Президент поручил МИД Украины проинформировать ЕС, США и другие страны о санкциях и попросить их ввести аналогичные ограничительные меры в отношении этих банков.

Сбербанк установит 5 000 банкоматов Blockchain, совместимых с Apple и Google Pay

Источник: Adobe / prima91

Крупные банки в России стремятся покончить с личными финансами на основе пластиковых карт и обращаются к блокчейну для ускорения бесконтактных транзакций после пандемии коронавируса. Банки возглавляет заинтересованный в блокчейне Сбербанк , который только что купил около 5000 бесконтактных банкоматов, совместимых с Apple Pay, Google Pay, Samsung Pay и Huawei Pay.

Банки возглавляет заинтересованный в блокчейне Сбербанк , который только что купил около 5000 бесконтактных банкоматов, совместимых с Apple Pay, Google Pay, Samsung Pay и Huawei Pay.

Согласно «Известиям», Сбербанк выделил 108,5 млн долларов США на новые устройства, которые также будут совместимы с Mir Pay, платформой для бесконтактных платежей, запущенной ЦБ РФ в мае 2017 года.

Эти устройства, как сообщает СМИ, смогут вместить не менее 14 штук.Банкноты по 5 тыс. Каждая, помимо технологии блокчейн, будут оснащены программным обеспечением для распознавания образов, а также будут защищены от кражи и вандализма. Вместо того, чтобы управлять этими банкоматами с помощью сенсорных интерфейсов, клиенты смогут управлять банкоматами через свои смартфоны.

Сбербанк стремится сократить зависимость от пластиковых карт во время пандемии, но заявляет, что новая технология также поможет снизить затраты и привлечь новых клиентов.

Известия добавляют, что их источники сообщили СМИ, что другие крупные российские банки также стремятся бороться с услугами, связанными с COVID-19, используя удаленные и бесконтактные платежи и расчетные услуги.

Банк не объяснил, какую роль технология блокчейн будет играть в новых машинах.

Сбербанк — когда-то самый заинтересованный в криптовалюте банк в стране — в последние месяцы вложил свою долю в технологию блокчейн.

В прошлом году компания представила приложение для трансграничных денежных переводов, которое, по ее мнению, может помочь «избавиться от необходимости» в криптовалютах.

То же самое СМИ цитирует банковского эксперта, утверждающего, что российские банки уже стремятся добавить новые функции к новым банкоматам, которые вскоре могут позволить пользователям подавать бесконтактные кредитные заявки с машин, а также торговать на фондовом рынке и размещать электронные коммерческие заказы.

В то время как технология бесконтактных банкоматов на базе NFC сейчас широко распространена во многих странах, российские банки, похоже, выходят за рамки этого: конкурент Сбербанка VTB объявил, что он намерен запустить сервис снятия наличных, который также использует смартфоны, что позволяет Apple Pay и вывод средств через Google Pay.

В таком случае банк блокирует карту самостоятельно.

В таком случае банк блокирует карту самостоятельно.